城投融資進一步收緊?城投闖關“真轉型”

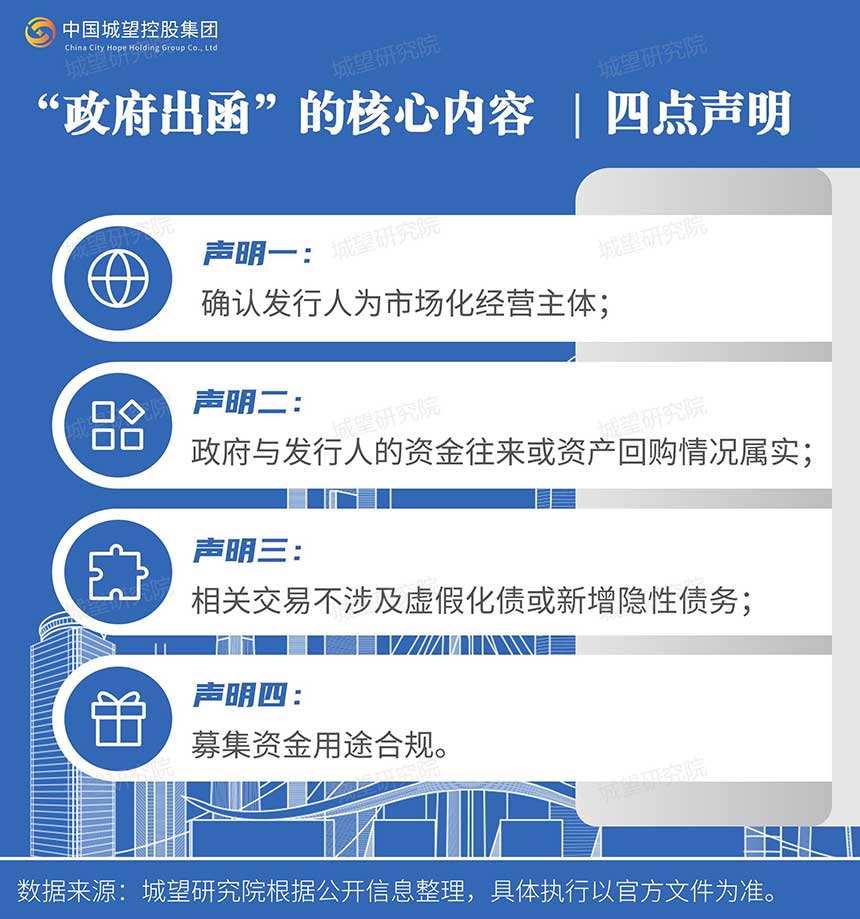

根據(jù)文件披露,“政府出函”的核心內(nèi)容包括以下四點聲明:

此外,發(fā)行人需在募集說明書中明確“地方政府不承擔償債責任”,徹底切割政府信用背書。

一、政策脈絡和演進

“政府出函”機制始于2023年四季度“35號文”發(fā)布后,最初僅針對名單外城投企業(yè)。但2024年下半年起,交易商協(xié)會將適用范圍擴大至所有與政府存在資金往來的產(chǎn)業(yè)類主體(如近期瀘州老窖集團案例),交易所亦跟進要求“退名單”企業(yè)補函。這一調(diào)整反映出監(jiān)管對“疑似城投”主體的穿透式審查,模糊地帶的融資通道被全面封堵。

二、政策傳導下的市場影響

一方面,供給端結構性收縮。從數(shù)據(jù)看,2025年3月城投債發(fā)行量雖環(huán)比增長63%,但同比仍下降14.9%,凈融資額轉負(-515.82億元),14個省份陷入融資凈流出。新規(guī)若落地,弱區(qū)域區(qū)縣級平臺、產(chǎn)業(yè)轉型不徹底的地方國企將首當其沖。例如,山東、貴州等地部分企業(yè)已出現(xiàn)票據(jù)逾期,債務滾續(xù)壓力驟增。

另一方面,存在分化與轉型機遇。政策對高層級、強財政區(qū)域形成利好。以重慶為例,其通過戰(zhàn)略重組整合重慶發(fā)展投資公司,剝離非核心資產(chǎn)并注入交通、設計等主業(yè)資源,成功發(fā)行10年期低息債(票面2.33%),成為“政府出函”框架下的合規(guī)標桿。反之,依賴貿(mào)易收入充抵產(chǎn)業(yè)指標的“偽產(chǎn)投”企業(yè)(如儀征恒源產(chǎn)投)則面臨債券終止發(fā)行的困境。

三、爭議與未來展望

政策邊界待厘清

盡管監(jiān)管強調(diào)“政府出函”僅為合規(guī)免責工具,但實操中可能衍生兩類矛盾:一是地方政府或通過“聲明市場化”規(guī)避責任,實質(zhì)性償債壓力仍向財政傳導;二是產(chǎn)業(yè)類主體融資成本攀升,或倒逼其轉向非標等隱蔽渠道。

城投融資有緊有松

此前城投債的融資政策已經(jīng)較緊,債券新增更嚴格,符合化債的政策方向,但顯然不是禁止新增。中金公司固收研究團隊認為,3號指引在城投債審核細節(jié)上有緊有松。緊在加強“335”指標等細節(jié)披露要求;強調(diào)城投平臺評估自身經(jīng)營和償債能力后審慎確定公司債券申報方案;新增對于貿(mào)易業(yè)務和多元分散業(yè)務的要求,遏制城投發(fā)行人僅通過簡單的擴充貿(mào)易業(yè)務轉型、或過度拼合轉型;引入更多財務指標約束。松在明確允許資質(zhì)良好的城市建設企業(yè)發(fā)行人可以將募集資金用于手續(xù)合規(guī)、收益良好的項目建設。

城投存亡的關鍵變量

新規(guī)或將加速城投分化:名單內(nèi)城投憑借政策庇護維持融資能力,而名單外企業(yè)則需通過資產(chǎn)重組、經(jīng)營性現(xiàn)金流提升實現(xiàn)“真轉型”。例如,交易所3號指引已嚴控貿(mào)易收入占比及EBITDA質(zhì)量,未來“產(chǎn)投化”路徑需更注重實體產(chǎn)業(yè)造血能力。據(jù)統(tǒng)計,各地聲明“市場化經(jīng)營主體”的城投公司作為轉型發(fā)展“排頭兵”,申報發(fā)行產(chǎn)業(yè)債的數(shù)量明顯增加,但是被認定為轉型成功而獲批發(fā)行產(chǎn)業(yè)債的相對較少。原因在于對“真轉型”的界定不一,例如轉型定位、造血能力、化債能力和資金平衡等,或未滿足發(fā)行產(chǎn)業(yè)債的相關條件(例如“335”指標)。

此次政策調(diào)整標志著城投債市場從“控增量”向“調(diào)結構”的深層轉變。需重點關注兩類主體:一是獲得政府背書的高層級平臺;二是具備產(chǎn)業(yè)協(xié)同優(yōu)勢的轉型企業(yè)。而弱資質(zhì)城投的生存空間或將進一步收窄,區(qū)域信用分層現(xiàn)象恐加劇。市場參與者需動態(tài)跟蹤政策執(zhí)行尺度,警惕“出函依賴”背后的隱性風險。